Ingves har vaknat

Vad har hänt? Förra veckan publicerades en intervju med Riksbankschefen Stefan Ingves i DI, där banken verkligen har svängt i sin syn på inflationen och den penningpolitik de nu behöver föra.

Vad innebär det? Riksbanken som tidigare talade om räntehöjning först 2024 medger nu att marknadens förväntningar om 10 stycken räntehöjningar om 25 punkter fram till årsskiftet 2023/24, trots hög räntekänslighet hos företag och hushåll, nog kan fungera.

Direktcitat i intervjun som ” Sedan har verkligheten blivit en helt annan.” och ”…vi är någon annanstans än vi trodde tidigare”, visar verkligen att Riksbanken gick fel i sin analys. Nu säger Ingves att det inte är något alternativ att sitta med armarna i kors och inte agera, för ”Nu har vi en period framför oss där inflationen är för hög.” Han ser också en period av lägre tillväxt framöver men vilket inte anses så oroande då vi kommer från en höga tillväxttal.

Riksbanken anser å ena sidan att den inflation vi har idag inte är något penningpolitiken kan göra något åt (energipriser, leveransstörningar etc), men det handlar om att hindra inflationen från att bita sig fast. De måste börja agera.

Intressant dock att han samtidigt medger att det inte enbart är utbudseffekter som orsakat den höga inflationen utan att en väldigt expansiv penningpolitik i många länder, däribland Sverige, gett stark efterfrågan som också lyfter inflationen.

Ingves ger också ett tydligt svar: att i ett läge där inflationen inte ger med sig och ekonomin klappar ihop så är det ändå inflationsmålet som gäller. Han säger att många underskattar hur lång tid det tar att förankra ett inflationsmål – att agera kraftfullt nu verkar han se som en långsiktig investering i förtroendeskapandet.

Ingves ser att både företag och hushåll i Sverige har en större räntekänslighet än de någonsin haft, vilket talar för att penningpolitikens genomslagskraft är större än tidigare och att de därför kanske inte behöver höja räntan lika mycket som de skulle behövt annars för att stoppa inflationen.

Vilken är vår bedömning? Marknaden såg dessa risker materialiseras långt tidigare än vad Riksbanken gjort och marknadsreaktionerna i svenska kronan och på räntemarknaden var efter intervjun mycket små.

Marknaden prisar in 4-5 höjningar till strax över 1 procent från dagens nollränta under 2022. Riksbanken har fyra räntemöten i år (28 april, 30 juni, 20 september och 24 november) – så en räntehöjning i april är inte utesluten, men mer sannolikt i slutet av juni.

Oro för rörliga bolåneräntor kan tillta och pressa hushållens optimism/köpkraft. Bostadspriserna visade stagnation i mars och bostadsrätter i Stockholm vände ner under inledningen av april vilket enligt Valueguards pressmeddelande ”…är ett tecken på trendbrott jämfört med den mycket starka, positiva trend bostadspriserna haft sen coronapandemin bröt ut för två år sedan.”

Sömnigare världsekonomi

Vad har hänt? IMF, och Världsbanken, publicerade förra veckan rapporter där de sänker sina prognoser för världsekonomins tillväxt.

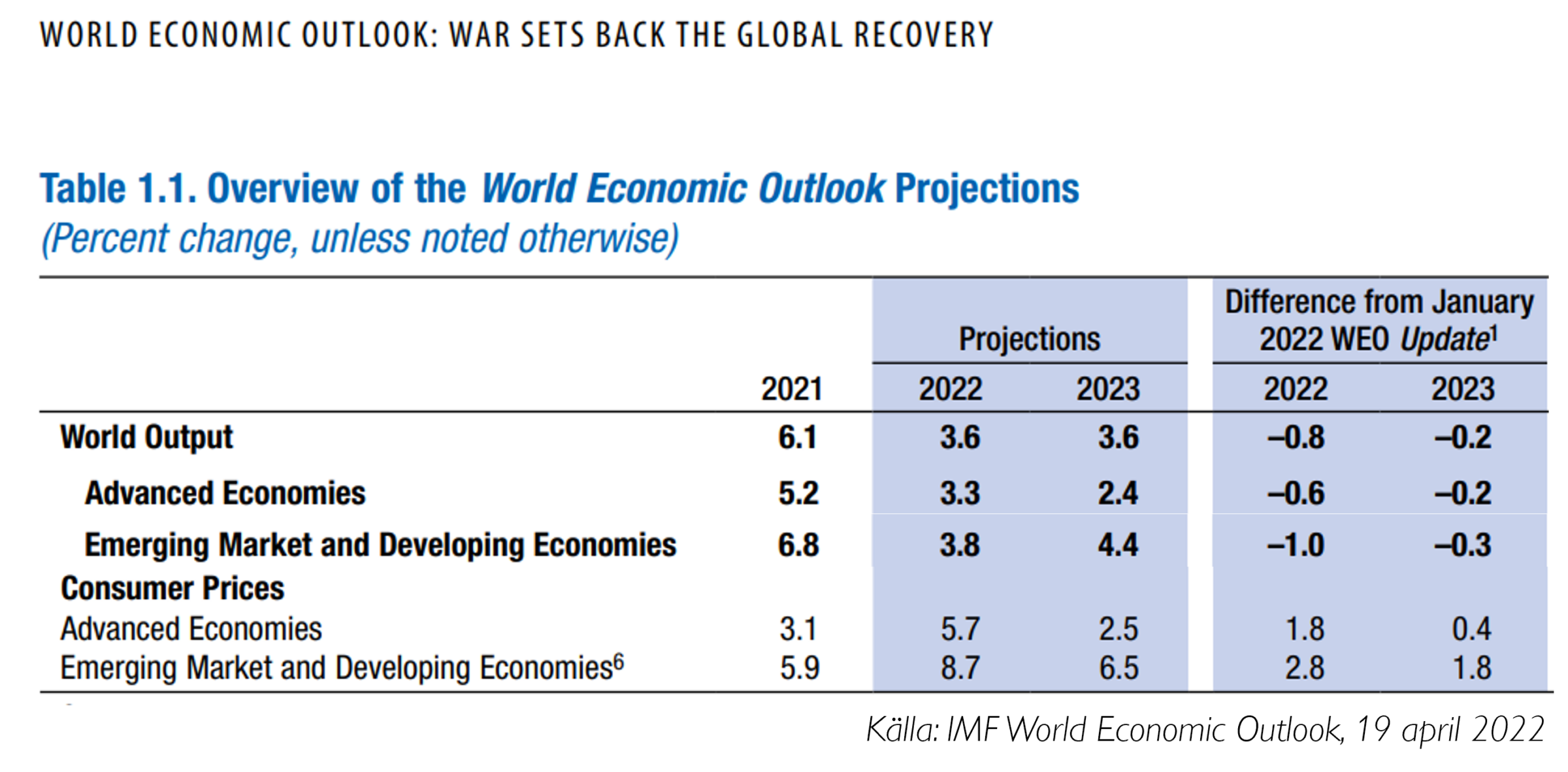

Vad är orsaken? Under 2021 växte världsekonomin med 6 procent och tillväxten för 2022 som i januari-prognosen väntades bli högre än normalt har nu reviderats ned från runt 4,5 procent till en mer normal tillväxttakt runt 3,5 procent. Att BNP-nivån väntas bli runt 1 procentenhet lägre än tidigare låter kanske inte så illa, men storleksmässigt är nedrevideringen på 18 procent (3,6/4,4-1) – ganska stor.

Det är främst kriget i Ukraina och dess effekter på energipriser, råvaror och de finansiella marknaderna som är orsaken till nedrevideringen. Trots att kriget minskar ekonomiska tillväxten så adderar det mer inflationstryck, så ränteläget kommer bli högre då centralbankerna stramar åt penningpolitiken.

MF säger också att nedsiderisker alltjämt dominerar så som: värre krig, tuffare sanktioner mot Ryssland, snabbare inbromsning i Kina till följd av Omikron, nya elakare virusutbrott och sociala spänningar till följd av dyrare livsmedels- och energipriser.

IMF lyfter också fram att kriget försvårar två avvägningar för centralbanker och politiker, nämligen:

- Att bekämpa inflationen men också bevara den ekonomiska återhämtningen

- Att stödja de som drabbas mest men samtidigt föröka bygga upp de finanspolitiska buffertarna igen efter pandemins alla kostnader

Vad är vår bedömning? Nedrevideringarna var inte förvånande. Att IMF ser stor osäkerhet och nedsiderisker rimmar väl med vår marknadssyn. Vi ser mer problematisk investeringsmiljö med motvind från centralbanker, särskilt Fed, och sämre konjunkturutsikter – vilket före påsk fick oss att gå undervikt i aktier – utländska så väl som svenska aktier.

Intressant att notera så här i rapportsäsongstider, är att den globala tillväxten, för 2022 och 2023, revideras med -0,8 respektive -0,2 procent i volym, men IMF lyfter samtidigt inflationsprognosen för dessa år med 1,8 respektive 0,4 procent. Den nominella tillväxten, som kan ses som en proxy för bolagens nominella försäljning, ökar alltså och förväntas visa en högre tillväxttakt än 2021.

Men som vi sagt tidigare så innebär stigande inflation, och stigande finansieringskostnader, att förtagens och hushållens köpkraft urholkas. Stort fokus på den pågående rapportsäsongen och hur bolagen hanterar leveransproblem och kostnadsökningar, samt vad de säger om utsikterna och sin ”pricing power”.