Läkemedelsbolaget Camurus befinner sig sedan fler år tillbaka i en expansiv fas med marknadsetableringen av Buvidal, för behandling av opioidberoende. Camurus investerar dessutom tungt i ett antal nya läkemedelskandidater som befinner sig i ett sent skede av utvecklingen. Förutom möjligheten till potentiellt nya produktframgångar de kommande åren, skymmer de tillfälligt höga forsknings- och utvecklingskostnaderna (R&D) den underliggande och höga lönsamheten i Buvidal-försäljningen. Dagens värdering speglar inte bolagets försäljningsframgångar och framväxten av ett nytt läkemedelsbolag, vilket har skapat en fin uppsida i aktien.

Produktförsäljningen av Buvidal accelererade i fjärde kvartalet och växte med 74 procent jämfört med föregående år. Försäljningen av Buvidal – för närvarande i EU och Australien – har därmed noterat tvåsiffrig försäljningstillväxt tio kvartal i rad. Den starka tillväxten drevs av cirka 4 000 nya patienter i behandling under kvartalet, vilket är en ny rekordnotering sedan lanseringen i EU första kvartalet 2019. Totalt är omkring 25 000 patienter i behandling. Ledningen har guidat för 100 000 patienter i behandling år 2026, vilket innebär en stor uppsida i våra prognoser, som baseras på motsvarande 61 000 patienter år 2026.

Camurus lämnade även prognos för 2022 som var starkare än väntat. Camurus räknar med en produkttillväxt mellan 47-56 procent, motsvarande intäkter på 875 till 925 miljoner kronor för 2022. Detta exkluderar milstolpebetalningen på 35 miljoner dollar, som faller ut när Brixadi (det amerikanska varumärket för Buvidal) får godkänt av den amerikanska läkemedelsmyndigheten FDA, vilket bör ske 2022.

Viktigt att komma ihåg är att FDA redan har godkänt produkten men inte tillverkningen. Camurus har inga möjligheter att påverka och är helt i händerna på den amerikanska licensinnehavaren Braeburn, som köpte licensrättigheterna för Nordamerika redan 2014. Hela USA-marknaden för Brixadi, inklusive milstolpebetalningen på 35 miljoner dollar, motsvarar knappt 14 procent (30 SEK per aktie) av motiverat värdet i Camurus.

Camurus guidade även för ett rörelseresultat 2022 i intervallet minus 60 miljoner kronor till plus 10 miljoner kronor. Det inkluderar R&D-kostnader i storleksordningen 500 miljoner kronor för 2022, jämfört med 389 miljoner kronor under 2021. Camurus har en spännande utvecklingsportfölj varav tre egna projekt i fas-3. Utöver Buvidal (och Brixadi för USA-marknaden) innehåller den kliniska forskningsportföljen läkemedelskandidater för behandling av bland annat cancer, endokrina sjukdomar, smärta samt en ansökan om godkännande av Buvidal för utökat användningsområde (kronisk smärta). Vi ser stor potential i primärt CAM2029 för behandling av akromegali, motsvarande 50 kronor per aktie. Kursdrivande fas 3-data förväntas andra halvåret 2022.

Om vi justerar för de tillfälligt R&D-kostnaderna som förväntas toppa i år och nästa år, genererar Camurus ett underliggande rörelseresultat på knappt en halv miljard kronor för 2022 och väsentligt högre för 2023 och 2024. Det kan sättas i relation till det kassajusterade börsvärdet på knappt 9 miljarder kronor. Det är en låg värdering och åsätter inte något större värde på bolagets försäljningsframgångar, spännande pipeline och framväxten av ett nytt läkemedelsbolag.

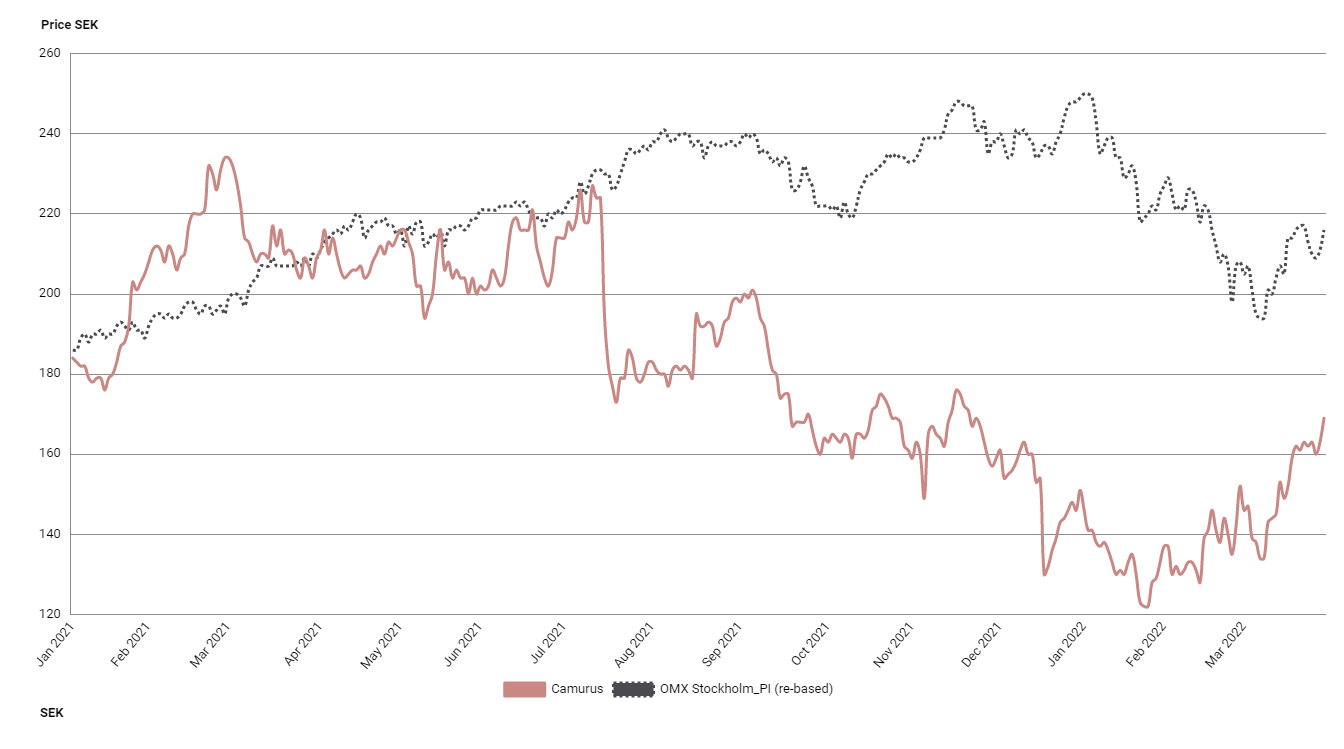

Vår bedömning är att Camurus blir lönsamt 2022, inklusive milstolpebetalning. Camurus är dessutom välkapitaliserat med en kassa på 412 miljoner vid bokslutet och blir kassaflödespositiva från och med fjärde kvartalet. Vi rekommenderar Köp med riktkursen 220 SEK, baserat på en summering av delarna (SOTP).

Camurus – Accelererande försäljning med stark underliggande lönsamhet

(Köp, riktkurs 220 SEK)

- Stora försäljningsfarmgångar med Buvidal, bolagets långtidsverkande läkemedel för behandling av opiatberoende och smärta

- Buvidal har lanserats i Europa och Australien med mycket positivt mottagande, stark produktförsäljning och kassaflöde

- Slutligt godkännande för Brixadi (Buvidals varumärke i USA) förväntas 2022

- I USA finns ett exklusivt licensavtal med Braeburn

- Spännande pipeline med läkemedelskandidater i sen fas-III

- Höga R&D-kostnader skymmer hög, underliggande lönsamhet i Buvidal

- Stabil nettokassa och kassaflödespositiv fjärde kvartalet 2022

- Vi rekommenderar Köp med riktkursen 220 SEK

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 17 februari kl. 06:11.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.