- Europa-fokuserad e-handlare med inriktning mot mattor

- Välskött och välpositionerat bolag med goda tillväxtmöjligheter

- Försäljning direkt till konsument möjliggör högre lönsamhet

- Har kombinerat tvåsiffrig tillväxt med tvåsiffrig rörelsemarginal

- Stark balansräkning med nettokassa sänker risken och skapar möjligheter

- Vi räknar med tvåsiffrig vinsttillväxt per aktie 2024 och 2025

- EV/EBITA-multipel på 11,7x på vår prognos för 2024

- Rabattvärderad jämfört med andra e-handlare

- Vi rekommenderar KÖP med riktkurs 73 SEK

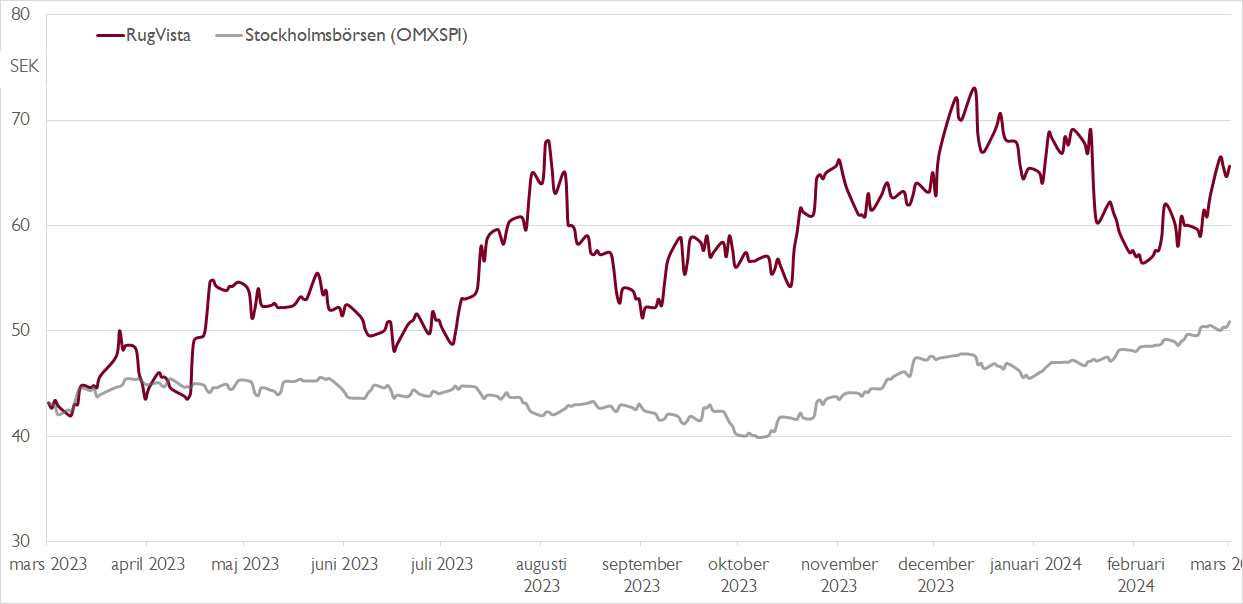

Börsens e-handlare har haft en minst sagt blandad utveckling de senaste åren. Medan bolag som väggkonstfokuserade Desenio och bygg- och heminredningshandlaren BHG Group (tidigare ByggHemma) utvecklats riktigt svagt har den operativa utvecklingen varit desto bättre för bolag som exempelvis klädhandlaren Boozt och nikotinhandlaren Haypp.

Till den senare kategorin kan även matthandlaren RugVista adderas. Bolagets fjolår var visserligen långt ifrån pandemiårens rekordlönsamhet med en rörelsemarginal på över 18 procent, men bolaget återvände till organisk tillväxt (+2,8 procent) och levererade en hälsosam rörelsemarginal på drygt 12 procent. RugVista fortsätter också att redovisa väldigt hög kundnöjdhet, illustrerat av en fin net promoter score och ett högt betyg hos Trustpilot.

RugVista som grundades 2005 är en ledande e-handlare i kategorin direct-to-consumer (DTC), vilket innebär försäljning direkt till konsument. Denna kanal stod i fjol för 88 procent av bolagets omsättning. Övriga två kanaler utgörs av företag, exempelvis inredningsarkitekter och hotell, samt stora tredjepartsmarknadsplatser, som till exempel Amazon.

Bolaget äger inga egna produktionsanläggningar utan köper in mattorna från leverantörer i främst Turkiet och Indien. Stora inköpsvolymer i kombination med DTC-modellen utan mellanhänder ger RugVista möjlighet att hålla konkurrenskraftiga priser och samtidigt rapportera en hög bruttomarginal. I fjol var bruttomarginalen höga 62 procent.

Bokslutet som redovisades i början av februari kom in under våra förväntningar. Försäljningen var bättre än väntat, medan en vikande bruttomarginal och högre kostnader tyngde lönsamheten. Rapporten leder emellertid inte till några större förändringar i våra prognoser. Något högre kostnader framåt vägs upp av att tillväxtutsikterna förbättrats.

I år räknar vi med att 10 procents försäljningstillväxt mynnar ut i 21 procents vinsttillväxt per aktie. Även under nästa år ser vi tvåsiffrig vinsttillväxt (12 procent). Värderingsmultiplarna faller då till EV/EBITA 11,7x respektive 10,2x för 2024 och 2025, vilket innebär en rabatt mot andra börsnoterade svenska e-handlare.

Vi är fortsatt positivt inställda till RugVista då bolaget kombinerar bra strukturella tillväxtmöjligheter, hög lönsamhet och nettokassa med en fortsatt låg värdering av aktien.

Bolaget är välskött, attraktivt positionerat och har en ledande position på en mycket fragmenterad europeisk marknad, vilket talar för god tillväxtpotential under många år. Kortsiktigt är utsikterna för de europeiska konsumenterna osäkra, men vi bedömer att det värsta ligger bakom oss.

Vår riktkurs på 73 kronor motsvarar en EV/EBITA-multipel på 12,5x respektive ett P/E-tal på 17,5x på våra prognoser för 2024.

Vi rekommenderar KÖP med riktkurs 73 SEK.

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 8 februari kl. 19:04.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.