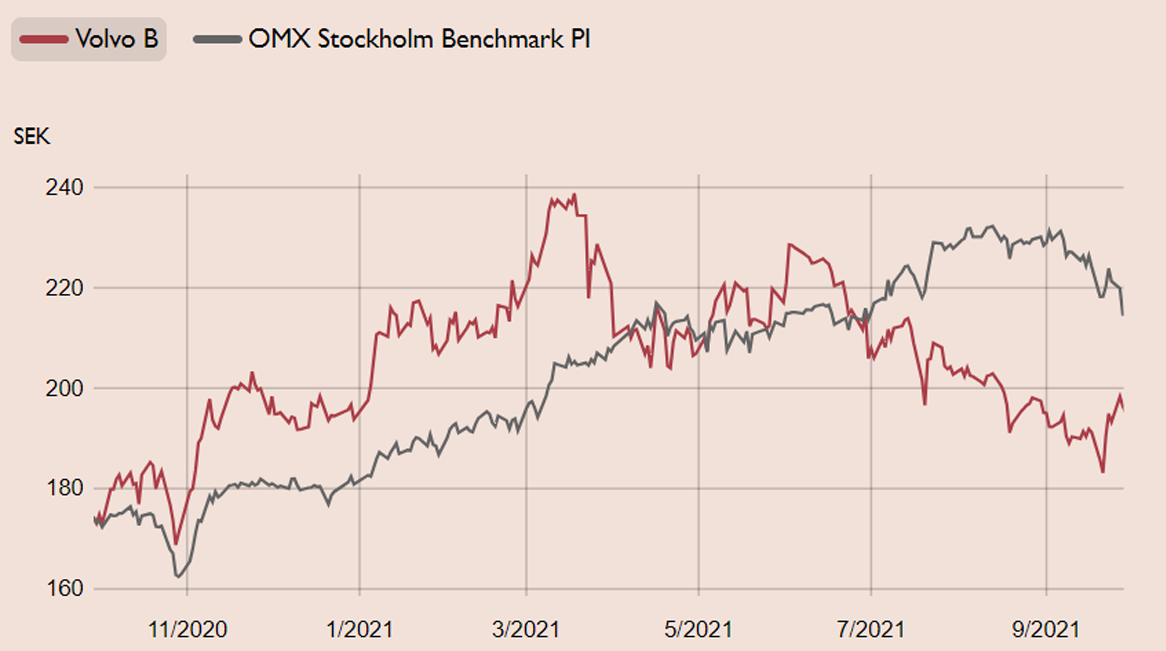

Fordonsjätten Volvo har haft ett svagt halvår på börsen. Från toppnoteringen 240 kronor i mars har halvledarproblematiken, stigande insatskostnader och andra flaskhalsar kylt av aktien som tappat cirka 20 procent. Kortsiktigt kan dessa flaskhalsar fortsätta störa sentimentet kring fordonssektorn och Volvo ytterligare ett eller flera kvartal. Men vi blickar längre fram och ser ett attraktivt ingångsläge. Aktien sticker ut med en låg värdering, fin vinsttillväxt och en direktavkastning kring 8 procent, vilket ger ett extra stöd i aktien.

Lastbilstillverkaren Volvo är en av världens största tillverkare av lastbilar, bussar, anläggningsmaskiner och marin- och industrimotorer. Under vd Martin Lundstedts ledning har fordonsjätten aktivt omstrukturerats för att strukturellt förbättra bolagets lönsamhetsnivå även i en svagare konjunktur med vikande volymer. På den punkten levererar Volvo i allt större utsträckning och bekräftar att Volvo har en mer flexibel produktionsapparat idag jämfört med till exempel vid finanskrisen.

Ta det senaste kvartalet som exempel. Trots brist på såväl halvledare som komponenter som skapade omfattande stopp i tillverkningen presterade Volvo en justerad rörelsemarginal på hela 10,7 procent i andra kvartalet. I halvårsrapporten flaggade Volvo för att halvledarbrist och stora störningar i de globala leveranskedjorna riskerar fortsätta under andra halvåret.

Vår bedömning är att ett antal betydande kostnadsbesparande åtgärder och en ökad andel eftermarknadsaffär, med högre lönsamhet och lägre konjunkturkänslighet, kommer att stärka Volvos förmåga att upprätthålla rörelsemarginalerna över en konjunkturcykel. Vi ser även potential att Volvo i större utsträckning kan komma att uppfattas som en leverantör av hållbara transportfordon om de levererar på sin nuvarande plan där mer än 35 procent av försäljningen år 2030 ska bestå av eldrivna fordon.

Volvo värderas med en omotiverat stor rabatt relativt globala jämförbara bolag. I nuläget är rabatten drygt 30 procent på vår prognos för 2021 med avseende på värderingsmultiplarna EV/EBIT och EV/Sales. Det är historiskt högt, om än inte rekordhögt. Att fordonsjätten ser ut att strukturellt ha höjt lönsamheten l motiverar högre värderingsmultiplar. Volvo har dessutom en stark balansräkning med potential för betydande kapitalöverföringar till aktieägarna de kommande åren, motsvarande en utdelning per år på 15 kronor eller 8 procent direktavkastning.

Volvo är ett välskött bolag med en låg värdering och ser ut att hantera en volatil omvärld i allt bättre utsträckning med en högre lägstanivå lönsamhetsmässigt. Vi rekommenderar Köp. På vår prognos för 2021 värderas Volvo till EV/EBIT 8,5x, vilket är en låg värdering, såväl i absoluta tal som relativt jämförbara konkurrenter.

Riktkursen 275 SEK baseras på en styckesvärdering (sum-of-the-parts) och värderingsmultiplar för jämförbara bolag, innebärande att varje verksamhet värderas för sig varefter delarna aggregeras. Riktkursen har även stöd i en traditionell kassaflödesvärdering samt en långsiktig värdering baserad på normaliserad lönsamhet över en konjunkturcykel.

Volvo – Attraktiv kombination av låg värdering och hög direktavkastning (Köp med riktkurs 275 SEK)

- Välskött bolag med en låg värdering

- Strukturellt förbättrad lönsamhetsnivå även i en svagare konjunktur

- Värderas med en omotiverat stor rabatt relativt globala jämförbara bolag

- Kostnadseffektiviseringar och en ökad andel eftermarknadsaffär med högre lönsamhet och lägre konjunkturkänslighet, stärker motståndskraften

- Stark balansräkning med potential för betydande kapitalöverföringar till aktieägarna

- Vi rekommenderar Köp med riktkursen 275 SEK

- Värderas till EV/EBIT 8,5x på vår prognos 2021, vilket är en låg värdering, såväl i absoluta tal som relativt jämförbara konkurrenter

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 20 juli kl. 19:38.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.