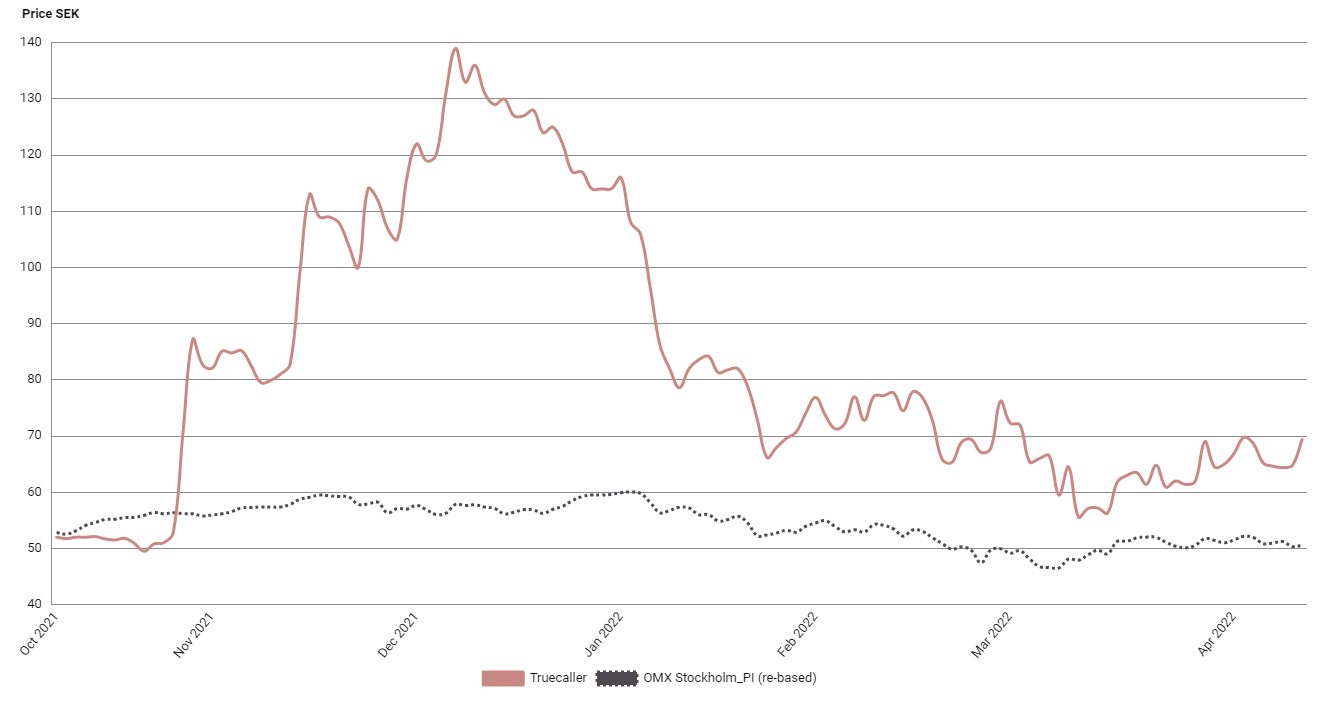

Efter den snabba ränteuppgången under 2022 har Stockholmsbörsen bromsat in rejält. Värderingen har fallit betydligt, inte minst för börsens största tillväxtbolag såsom Sinch, Evolution och Nibe. En annan kursförlorare den senaste tiden är samtalsidentifieringsbolaget Truecaller, där aktiekursen mer än halverats sedan början av december. Bolaget har dock uppvisat en imponerande organisk tillväxttakt. Mycket talar för att den urstarka tillväxten fortsätter de närmaste åren, dessutom under en hög och stigande lönsamhet. Vi ser ett attraktivt köpläge efter den stora rekylen och en riktkurs motsvarande nästan 100 procent uppsida i aktien.

Truecallers app för smarta telefoner skyddar konsumenter och numera även företag från spam, bedrägeri och samtal med okänt nummer. Bolaget grundades 2009 av Alan Mamedi och Nami Zarringhalam, som båda är kvar i bolaget och idag är vd respektive strategichef. Sedan 2018 har tillväxten i Truecaller accelererat rejält och legat kring 50 procent, med undantag för 2021 då tillväxten ökade med hela 130 procent. Vår bedömning är att omsättningen mer än trefaldigas fram till 2024.

Truecaller har över 300 miljoner månatliga användare och sin största användarbas i Indien, där appen är den tredje mest använda efter Whatsapp och Facebook. Indien utgjorde drygt 70 procent av de totala intäkterna i fjärde kvartalet. Omsättningstillväxten i fjärde kvartalet var dock högst i segmentet resten av världen, som växte med 125 procent, följt av Indien 113 procent samt Mellanöstern och Afrika med 90 procent.

Intäktsmodellen utgörs av tre separata intäktsströmmar i form av annonser, betalda premiumtjänster samt den relativt färska satsningen företagstjänsten ”Truecaller for Business”. Den absoluta merparten av intäkterna genereras dock via annonser. Under 2021 har ”Truecaller for Business” tecknat avtal med fler än 1000 kunder, och har förutsättningar att bli ett betydande intäktsben framöver.

Truecaller befinner sig i en stark operationell trend. Föregående års fina rörelsemarginal på 29 procent klättrar i år till cirka 36 procent och ytterligare några procentenheter förbättring åren framåt, då bolaget uppvisar allt större skalfördelar.

Truecaller har goda möjligheter att växa prenumerationsintäkterna på marknader där det finns högre betalningsvilja. Andelen aktiva kunder som är betalande kunder är väsentligt högre i till exempel USA jämfört med Malaysia och Indonesien, som i sin tur har en betydligt högre betalningsvilja än i Indien. Att öka såväl antalet annonser på plattformen som intäkten per annonsvisning, är andra sätt att accelerera intäkterna. Primärt är det europeiska och amerikanska bolag som söker annonsexponering i Indien.

Sedan börsnoteringen så sent som i oktober förra året har vi redan justerat upp vinsten per aktie med 25 procent för 2022. Bolaget har bara skrapat på ytan på marknaden med sin produkt och uppvisar allt större skalfördelar, vilket spiller över i en årlig genomsnittlig vinsttillväxt per aktie på 44 procent fram till 2024. På kursen 65 SEK faller EV/EBIT-multiplarna till 22x respektive 15x på våra prognoser för 2023 och 2024, vilket är attraktivt för en snabbväxare med höga och stigande rörelsemarginaler. Vi rekommenderar Köp med riktkursen 125 SEK, vilken innebär nära nog en fördubbling jämfört med dagens kurs.

Truecaller – Organisk snabbväxare med fin hävstång (Köp med riktkurs 125 SEK)

- Organisk snabbväxare med höga och stigande rörelsemarginaler

- Skalbar affärsmodell med fin operationell hävstång

- Goda möjligheter att öka prenumerations- och annonsintäkter

- Relativt höga inträdesbarriärer

- Årlig genomsnittlig vinsttillväxt per aktie på 44 procent fram till 2024

- Kursrekyl har skapat ett attraktivt ingångsläge

- Vi rekommenderar Köp med riktkurs 125 SEK

Ännu inte kund?

Beställ din provportfölj med rekommenderade aktier och investeringar

Beställ kostnadsfritt

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 12 april kl. 06:02.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.