Omsorgsbolagen har periodvis haft det trögt på börsen. Å ena sidan politisk opinion mot vinster i välfärden, å andra sidan minskad beläggningsgrad på äldreboenden på grund av pandemin. Utöver detta har även vissa förvärv inte utvecklats enligt plan. Samtidigt lockar sektorn med långsiktig och ocyklisk tillväxt, dessutom i nuläget attraktivt värderad.

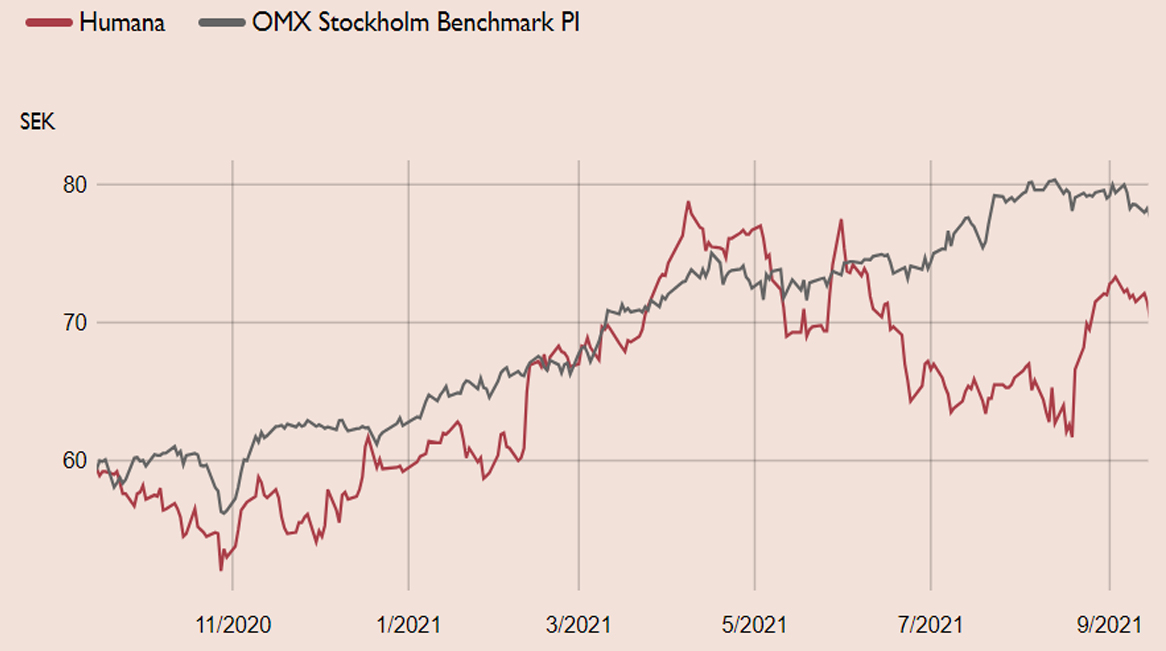

Det finns skäl att titta närmare på Humana som haft ett hyggligt år på börsen, om än utvecklats sämre än index. Bolaget sticker ut som det lägst värderade bolaget i omsorgssektorn, med ett P/E-tal på låga 11x på vår prognos för 2021. Bolaget växer stabilt organiskt under förbättrad lönsamhet, vilket resulterar i en attraktiv vinsttillväxt. I år växer vinsten per aktie med hela 26 procent, att jämföra med 19 procent tillväxt under pandemiåret 2020, vilket är ett styrketecken.

Humana omsätter i år drygt 8 miljarder och har fem olika affärsområden i fyra nordiska länder. De två största affärsområdena Individ & Familj (exempelvis HVB-hem, stödboende och LSS-boende) och Personlig assistans är marknadsledande i Norden inom sina respektive nischer. De två affärsområdena utgör två tredjedelar av intäkterna men nästan 90 procent av rörelseresultatet och är lönsammast i koncernen. Norge och Finland är egna affärsområden och utgör 27 procent av omsättningen.

Äldreomsorg är det femte och minsta affärsområdet men mest påverkad av pandemin. Lägre beläggning, högre personalkostnader och uteblivna prisökningar har hämmat tillväxten samt försämrat rörelsemarginalen inom affärsområdet. De högre kostnaderna har delvis kompenserats av statliga stöd, totalt kvarstår dock en negativ påverkan av pandemin, med lägre beläggning i Finland och Sverige. Äldreboende är ett adresserat tillväxtområde för Humana men affärsområdet utgör idag endast cirka 8 procent av de totala intäkterna.

Tillväxtutsikterna för omsorgssektorn på lång sikt är goda med en stor ökning av antalet individer över 80 år i Sverige de närmaste tio åren. Samtidigt ökar den psykiska ohälsan liksom kraven på individanpassning. Den förändrade demografin kommer att pressa de offentliga resurserna och öka efterfrågan på privata initiativ. Den privata marknaden utgör dessutom bara cirka en fjärdedel av omsorgssektorn i Norden. Det finns därmed gott om utrymme för tillväxt.

Kortsiktigt är tillväxtutsikterna fortsatt goda där fyra nya enheter inom äldreomsorgen öppnades det senaste kvartalet och ytterligare en enhet öppnar i tredje kvartalet. På risksidan ser vi främst politiska beslut, givet att verksamheten är finansierad av stat, kommun och landsting. 2022 är valår i Sverige vilken kan intensifiera diskussionerna kring vinster i välfärden. Vår bedömning är att dagens låga värdering begränsar nedsidan i aktien.

Värderingen är mycket attraktiv och Humana är den lägst värderade aktien i hela omsorgssektorn, trots hög vinsttillväxt. P/E-talet i år är 11x och 10x på vår prognos för 2022. Den underliggande EV/EBITA-multipeln är låga 10x i år, justerat för IFRS 16 (leasingredovisningen). Vi rekommenderar Köp med riktkursen 105 SEK. Kurspotentialen är därmed attraktiv när sentimentet kring Humana och sektorn förbättras ytterligare.

Ocyklisk vinsttillväxt med attraktiv värdering (Köp med riktkurs 105 SEK)

- Marknadsledande omsorgsbolag i Norden inom Individ & Familj och Personlig assistans

- Tillväxtfokus inom äldreboende, som idag utgör cirka 8 procent av omsättningen

- Relativt opåverkad resultatmässigt under pandemin, dock negativ påverkan inom äldreomsorg

- Lönsamheten stärks kortsiktigt primärt av höjd ersättningsnivå inom personlig assistans, men även höjda politiska ambitioner efter pandemin

- Långsiktigt finns ett antal strukturella tillväxtfaktorer, primärt demografin

- Vi rekommenderar Köp med riktkursen 105 SEK, motsvarande en EV/EBITA-multipel på 14x 2021 års prognos

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 23 augusti kl. 06:39.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.