Föregående år blev dramatiskt för servicebolaget Coor. På börsen vill säga. För ett drygt år sen försvann hela 60 procent av börsvärdet på endast en månad. Coor drabbades visserligen negativt under coronapandemin, främst inom mat & dryck-segmentet, och omsättningen pressades ned 7 procent under 2020. Samtidigt lyckades bolaget hålla hårt i kostnaderna, dra nytta av det statliga permitteringsstödet och sammantaget lyckas prestera ett marginellt bättre rörelseresultat än under 2019. Det imponerar. Coor befinner sig i en stark marknadsposition med nya kontrakt runt hörnet samtidigt som det finns värderingsstöd i aktien, givet den höga direktavkastningen kring 6 procent.

Coor är marknadsledande i Norden med en marknadsandel kring 40 procent inom integrerade fastighetstjänster (IFM, integrated facility management). Det innebär alla typer av tjänster som hanterar servicen kring en arbetsplats såsom städning, lunchrestauranger, posthantering, reception och fastighetsskötsel. När flera av dessa tjänster levereras tillsammans, kallas det för integrerade fastighetstjänster.

IFM-marknaden utgör en relativt liten av den totala FM-marknaden. IFM växer dock snabbare än FM (facility management), som grovt sett följer BNP-utvecklingen. Outsourcingtrenden ökar efterfrågan på IFM, där kunderna får lägre kostnader och enklare administration. IFM utgör cirka 60 procent av Coors totala omsättning. Geografiskt utgör Sverige hälften av omsättningen, Norge en fjärdedel och resterande del i Danmark och Finland.

Coor har en övertygande historik och har vuxit snabbare än IFM-marknaden de senaste åren, som växer i storleksordningen med cirka 5 procent per år. Coors organiska tillväxt på rullande tolv månader har alltid varit positiv, med undantag för 2020. Även den historiska vinstutvecklingen övertygar med en årlig genomsnittlig ökning av EBITA på drygt 8 procent per år sedan 2012. Coor lämnade dessutom det svenska permitteringsstödet redan under tredje kvartalet, vilket bekräftar bolagets snabba förmåga att anpassa kostnaderna.

Coor är i grunden ett defensivt case med en hög andel fasta abonnemangsintäkter. De utgör cirka 75 procent av omsättningen och ger bolaget stabilitet. Bolaget har en trogen kundbas med drygt 90 procent av kunderna som varje år förlänger sina kundavtal. Ett bakslag är dock det förlorade Equinor-kontrakte i Norge, som kommer synas från och med det fjärde kvartalet i år och på årsbasis innebär ett tapp på cirka 5 procent. Coor har dock nyligen tecknat två nya prestigeavtal med Postnord och Sandvik. Mer kan komma, då kundbolagen historiskt sett ser över sin verksamhet i lågkonjunktur och ökar sin outsourcing. Samtidigt är startsträckan för nya kontrakt relativt lång och intäkter börjar sannolikt synas först från och med 2022.

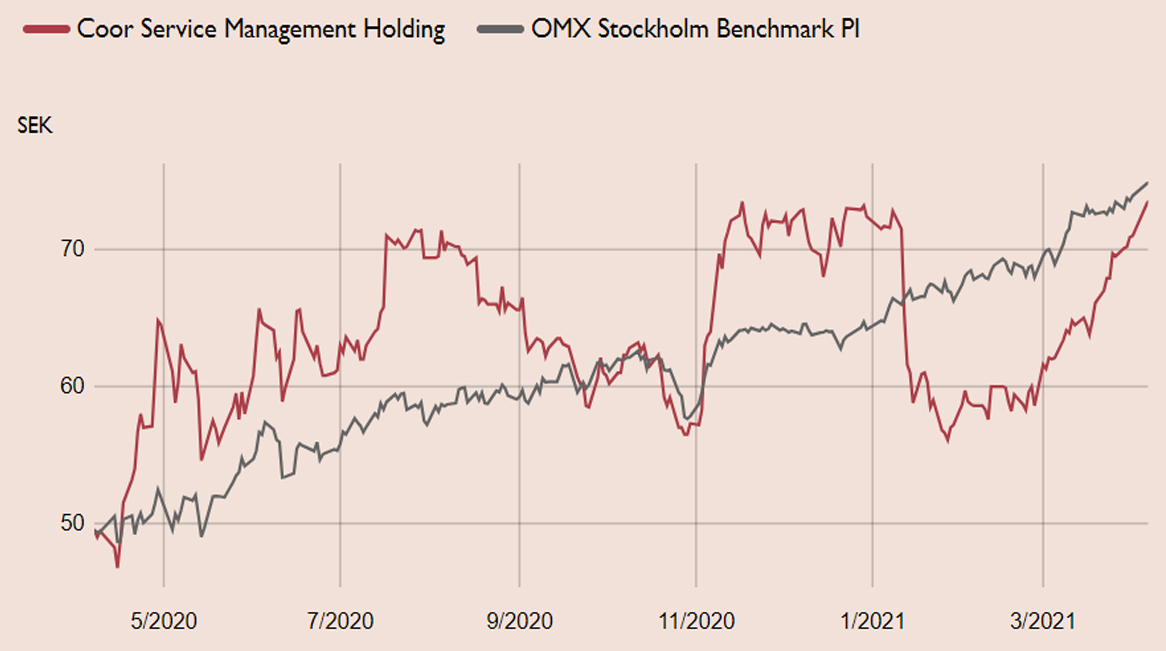

Verksamheten i Coor är kapitallätt med starka kassaflöden som möjliggör återföring till aktieägarna i form av utdelning samt förvärv. De senaste åren har Coor även påbörjat en förvärvsresa, som det finns goda förutsättningar accelererar i år. Coors absoluta och relativa värdering är attraktiv och vi rekommenderar köp med riktkursen 80 SEK. Det motsvarar en EV/EBITA på drygt 16 på våra prognoser 2021-22. Utdelningen på 4,4 SEK i år ger en direktavkastning kring 6 procent, vilket ger ett bra värderingsstöd och indikerar att aktien är lågt värderad given en normaliserad konjunktur.

Bortglömd coronaförlorare med hög direktavkastning (Köp med riktkurs 80 SEK)

- Coor är marknadsledande i Norden inom integrerade fastighetstjänster

- Coor växer snabbare än marknaden

- Outsourcingtrend ökar efterfrågan strukturellt

- EBITA har vuxit årligen med i genomsnitt cirka 8 procent per år sedan 2012

- Ökat rörelseresultat under coronaåret 2020 trots pressad omsättning

- Balansräkning möjliggör ökad förvärvsaktivitet

- Bolaget är en tydlig uppköpskandidat

- Vi rekommenderar Köp med riktkursen 80 SEK, motsvarande EV/EBITA 16x på vår prognos för 2021

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 29 mars kl. 06:00.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.