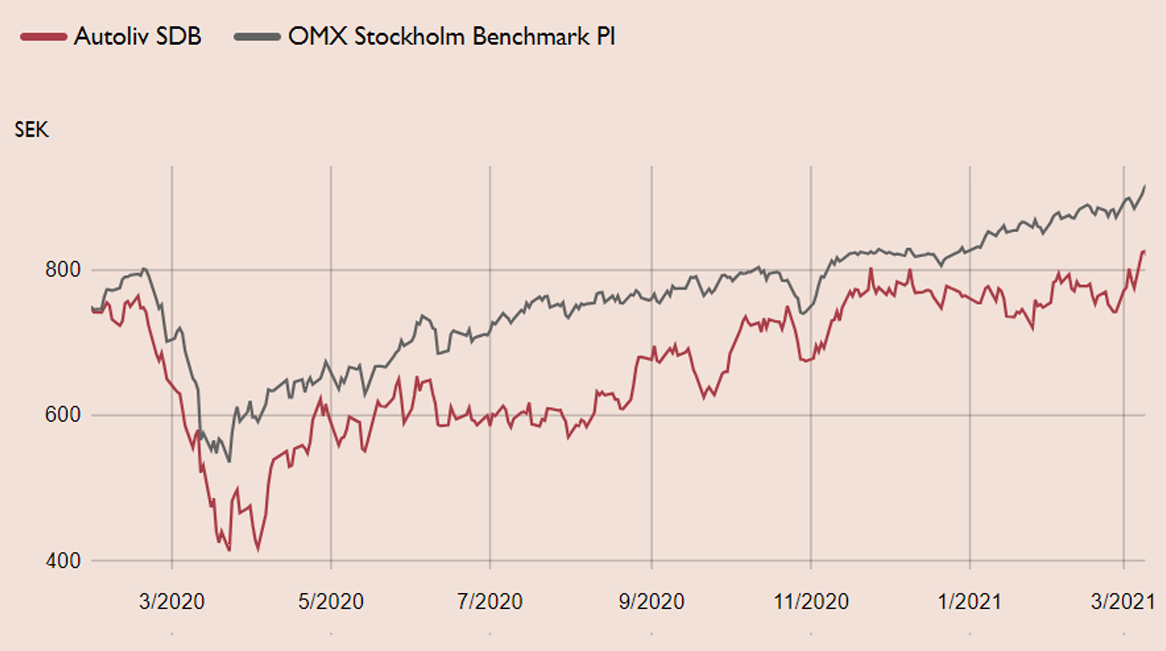

Bilsäkerhetsbolaget Autoliv är i en spännande återhämtningsfas, såväl tillväxt- som lönsamhetsmässigt. Detta reflekteras dock inte fullt ut på aktiemarknaden, där Autoliv-aktien inte riktigt hängt med i den cykliska uppgången på börsen den senaste tiden. Aktien är billig relativt Stockholmsbörsen samt andra jämförbara cykliska bolag, vilket har skapat ett intressant köpläge.

Autolivs försäljningstillväxt fortsätter att övertyga och överträffa fordonsindustrins tillväxt. I det fjärde kvartalet med hela 11 procentenheter bättre tillväxt än den underliggande marknaden. Autoliv spår dessutom att bolagets tillväxt blir väsentligt bättre än den underliggande marknaden även under 2021, från en övertillväxt på 3-4 procent till 4-5 procent.

Den höga tillväxten har sitt stöd i Autolivs stora andel av den globala orderingången för helåret 2020, kring 45 procent. I takt med att volymerna återvänder, förbättras produktiviteten. Kombinerat med besparingsåtgärder bedömer vi att Autolivs rörelsemarginal gradvis förbättras till 11,9 procent 2023. Det är i linje med bolagets målsättning på 12 procent i det medellånga perspektivet, som vi tolkar som år 2023-24.

För 2021 guidar Autoliv för 25 procent försäljningsökning, varav 20 procent organiskt. Den justerade rörelsemarginalen förväntas bli cirka 10 procent, trots motvinden från stigande råmaterialpriser. Det ger starka signaler om fortsatt kostnadskontroll och efterfrågeåterhämtning. Sammantaget resulterar det i en kraftig vinsttillväxt de närmaste åren.

Vi lockas av Autolivs starka marknadsposition, goda tillväxtutsikter och begränsade risk relaterat till elektrifieringen av bilindustrin. Autoliv har dessutom en stödjande historik i fråga om kassaflödesgenerering och återbäring till aktieägarna. Vår bedömning är att bolaget kan börja köpa tillbaka egna aktier från 2023.

Vi rekommenderar Köp med riktkursen 1 000 SEK. Den baseras på vår prognos för 2023, som vi antar är ett år med normalvinster (11,9 procent rörelsemarginal). Med en EV/EBIT-multipel på 9x för antaget normalår 2023 och diskonterat till nuvärde, hamnar riktkursen på 1 000 SEK. Jämförbara bolag till Autoliv har historiskt värderats kring EV/EBIT 9-10x sen 2010, där Autolivs genomsnittliga multipel under samma period är EV/EBIT 8,9x.

Autoliv – Rabattvärdering trots högre tillväxt än marknaden (Köp med riktkurs 1 000 SEK)

- Bilsäkerhetsbolag med en marknadsandel kring 50 procent

- Krockkuddar utgör normalt kring 87 procent av omsättningen och säkerhetsbälten resterande delen

- Fordonsmarknaden är i återhämtningsfas med stigande produktionen

- Den höga marknadsandelen (baserat på andel av global orderingång de senaste åren) möjliggör att Autoliv kan växa snabbare än fordonsindustrin under en längre tidsperiod

- Med stigande volymerna och aviserade besparingsåtgärder bedömer vi att Autolivs rörelsemarginal gradvis förbättras till 10,9 procent 2023

- Vi gillar Autolivs starka marknadsposition, tillväxtutsikter och begränsade risk relaterat till elektrifieringen av bilindustrin

- Vi rekommenderar Köp med riktkursen 1 000 SEK, motsvarande EV/EBIT 9x vår prognos för 2023, som vi bedömer blir ett normalår

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 27 januari kl.06:24

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.