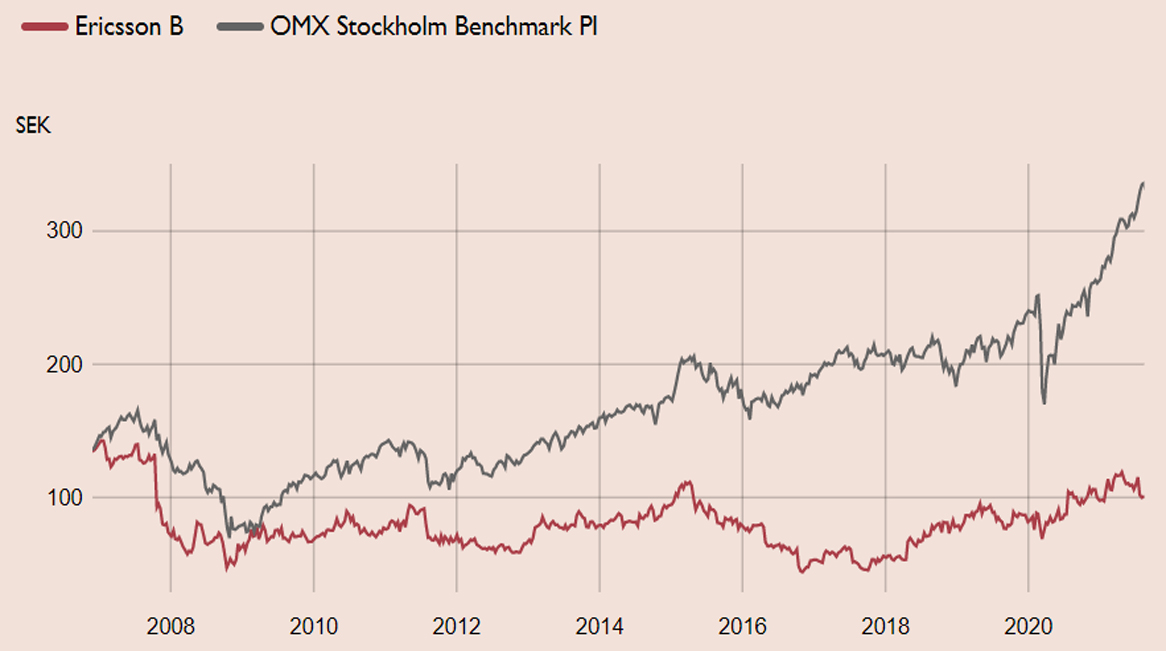

Telekomjätten Ericsson föll kraftigt på börsen när halvårsrapporten presenterades i juli. Aktiemarknaden tog fasta på tappet på den kinesiska marknaden och sänkte aktiekursen med 9 procent. Aktien har inte repat sig sen dess och släpar därmed betydligt efter OMXS30 i år. Vår bedömning är att reaktionen är överdriven och att utsikterna för vinsttillväxt trots allt är ljusa på medellång sikt. Det har skapat ett attraktivt ingångsläge i aktien.

Enligt vd Börje Ekholm minskade försäljningen i Kina i andra kvartalet med 2,5 miljarder kronor jämfört med samma period föregående år. Nedgången kan vara en effekt av den geopolitiska spänningen mellan Kina och Sverige, där det tidigare beslutet i Sverige (av PTS) att utesluta kinesiska leverantörer från de svenska 5G-näten påverkar Ericsson negativt i Kina.

Aktiemarknaden har reagerat överraskande negativt. Det senaste året har Kina utgjort cirka 8 procent av omsättningen, men en väsentligt lägre andel av vinsten givet att såväl bruttomarginal som rörelsemarginal i Kina är lägre. Kortsiktigt är det negativt att tappa nettoexponering mot en stor marknad. Samtidigt bedömer vi att över tid kan nettoeffekten bli positiv för Ericsson. Positivt är att Ericsson i halvårsrapporten står fast vid sina uppsatta mål trots den ökade risken i Kina.

Tappet i Kina sker trots allt vid ett fördelaktigt läge i marknadscykeln där den globala utrullningen av 5G har tagit rejäl fart. Ericsson tar marknadsandelar på marknaderna utanför Kina vilket innebär en relativt sett högre lönsamhet och ökad stabilitet jämfört med den kinesiska marknaden. Strax före halvårsrapporten aviserade exempelvis Ericsson koncernens största avtal någonsin, med amerikanska operatören Verizon.

Det finns goda skäl för en comeback för Ericsson på börsen. Utrullningen av 5G har tagit rejäl fart och Ericsson har byggt en stark position med fortsatt stärkta marknadsandelar. En mixförskjutning i försäljningen mot 5G bör dessutom stärka marginalerna ytterligare framöver. Bolaget är dessutom väl kapitaliserat med en nettokassa, vilket ökar handlingsutrymmet för till exempel förvärv.

Vi rekommenderar Köp med riktkursen 130 SEK, som är baserad på en kombination av sum-of-the-parts-värdering. Det motsvarar en uppsida på cirka 25 procent. Dagens värdering är dessutom lägre än Ericssons genomsnittsvärdering under 4G-cykeln. Det är omotiverat givet att Ericsson i den nuvarande 5G-cykeln är såväl teknik- som marknadsledande och inte konkurrerar med Huawei i samma utsträckning som under 4G-cykeln.

Ericsson – Läge för comeback på börsen för marknadsledaren (Köp med riktkurs 130 SEK)

- Marknadsledande position inom 5G ger goda tillväxtutsikter i den pågående 5G-utbyggnaden

- Största affärsområdet Networks växer snabbt med hög lönsamhet

- Stor förbättringspotential inom näst största affärsområdet Digital Services

- Stark balansräkning med nettokassa skapar förvärvsmöjligheter

- Aktiemarknaden diskonterat överdrivet negativ Kina-scenario

- Ericsson tar marknadsandelar på marknaderna utanför Kina vilket innebär en relativt sett högre lönsamhet och ökad stabilitet

- Lägre värdering jämfört med bolagets genomsnittsvärdering under 4G-cykeln

- Vi rekommenderar Köp med riktkursen 130 SEK

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 19 juli kl. 06:17.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.