- Nordisk marknadsledare inom integrerade facility management-tjänster

- Konjunkturokänslig verksamhet attraktiv i osäker makromiljö

- Lägger en svacka bakom sig – möter lättare jämförelsetal från tredje kvartalet

- Återgång till vinsttillväxt från andra halvåret enligt våra prognoser

- Långsiktig lönsamhetspotential i övriga Norden

- Goda kassaflöden möjliggör generös utdelningspolitik

- Direktavkastning på attraktiva 7,3 procent

- Förvärv till låga multiplar stärker vinsttillväxten

- Vi rekommenderar Köp med riktkurs 80 SEK

Städning, fastighetsservice, personalmatsalar, posthantering, receptionstjänster och liknande arbetsplatstjänster låter kanske inte som den mest spännande av branscher. Men faktum är att det på börsen varit ett vinnande koncept.

I juni 2015 noterades tjänsteföretaget Coor på börsen. Sedan dess har aktiens totalavkastning, inklusive återinvesterade utdelningar, varit nästan 12 procent per år. Som jämförelse har Stockholmsbörsens totalavkastningsindex (OMXSGI) avkastat cirka 9,5 procent under samma period.

Under de här åren har Coor lyckats kombinera stabil vinsttillväxt och låg vinstvolatilitet med goda kassaflöden och generösa utdelningar. Årets utdelning, oförändrad från i fjol vid totalt 4,80 kronor per aktie, innebär en direktavkastning på attraktiva 7,3 procent.

En förklaring till Coors starka utveckling är koncernens fokus på så kallade integrerade fastighetstjänster (IFM – integrated facility management), vilka under 2022 stod för 57 procent av omsättningen. På den nordiska marknaden är Coor marknadsledare.

IFM handlar om att bolaget paketerar flera enkla tjänster och säljer en helhetslösning till storföretag och myndigheter. Kunden slipper på så vis genomföra flera upphandlingar och får en professionell och högkvalitativ leverans från en ledande aktör. För Coor ger IFM-affären möjlighet till högre lönsamhet då konkurrenstrycket där är väsentligt lägre. Den svenska verksamhetens rörelsemarginal kring 10 procent, att jämföra med koncernens marginal på dryga 5 procent, vittnar om potentialen i affären. Bland Coors större kunder märks Ericsson, Karolinska Universitetssjukhuset i Solna, Volvo Cars, Byggnadsstyrelsen i Danmark och Equinor i Norge.

Likt många andra bolag fick Coor under pandemin hantera nya förutsättningar. Hemarbetet ökade, vilket fick en kraftigt negativ påverkan på inte minst volymerna i de personalmatsalar Coor driver. Samtidigt ökade efterfrågan på städning, där marginalerna är högre. Pandemin innebar också en del medvind på kostnadssidan. Följden blev att Coor under 2020–2021 fick se lönsamheten stärkas trots en svag organisk tillväxt. 2021 var den justerade EBITA-marginalen 6,2 procent – en bra bit över det finansiella målet vid 5,5 procent och de 5,3 procent Coor redovisade 2019 – innan pandemin.

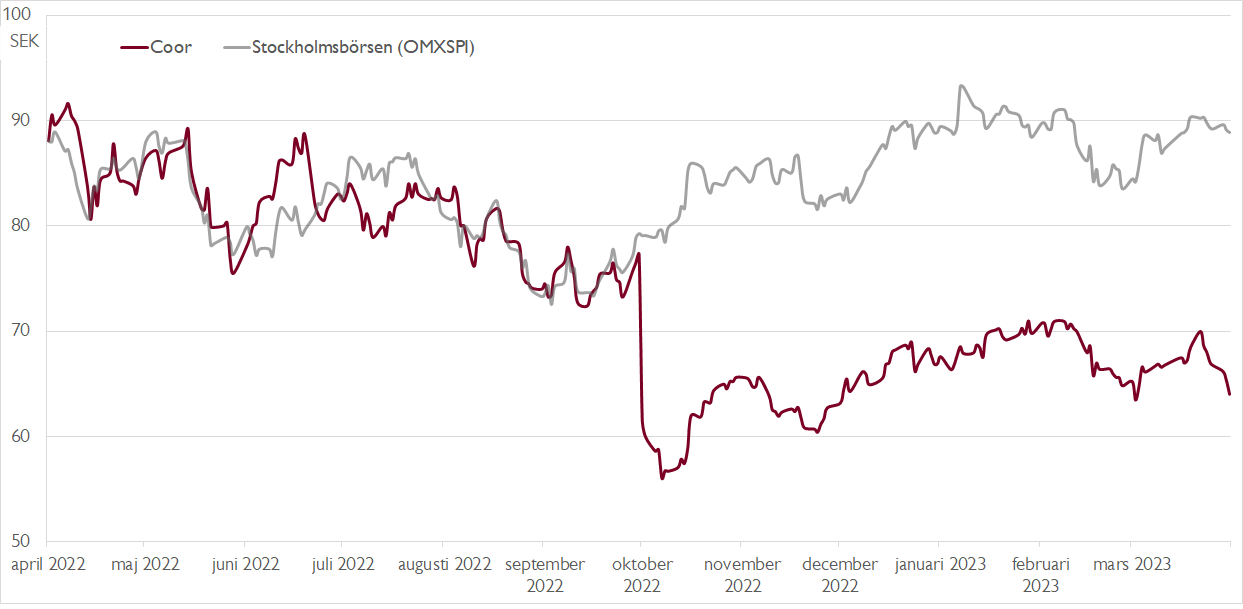

När effekterna från pandemin försvann i fjol normaliserades lönsamheten tämligen abrupt under andra halvåret, vilket tillsammans med några andra faktorer fick aktien att falla kraftigt. Under första kvartalet som redovisades i onsdags syntes också detta tydligt. Omsättningen var i princip oförändrad vid knappt 3 miljarder kronor och det justerade EBITA-resultatet föll med knappt 19 procent när EBITA-marginalen gick från onormalt höga 6,3 procent i fjol till mer normala 5,1 procent. Även under andra kvartalet möter Coor tuffa jämförelsetal, men från andra halvåret räknar vi med att bolaget åter visar vinsttillväxt. Och från tredje kvartalet är den organiska tillväxten åter på hälsosamma nivåer vid 5 procent, enligt våra prognoser.

Kortsiktigt lär mycket fokus riktas mot Coors kontrakt med Ericsson, vilket löper till och med augusti. Vi antar att kontraktet kommer förlängas och räknar med ett besked innan sommaren. Ericsson har varit kund hos Coor sedan 2000 och kontraktet står sannolikt för cirka 5 procent av koncernens omsättning.

Efter rapporten för det första kvartalet har vi sänkt vår helårsprognos för vinst per aktie med 1 procent på grund av högre räntekostnader, men har samtidigt justerat upp prognoserna för 2024 och 2025 med 3 respektive 5 procent efter förvärvet av Skaraborgs Städ. Coor aviserade detta förvärv i början av april, ett förvärv som tillför cirka 400 miljoner per år i omsättning. Likt Coors förvärv historiskt gjordes det till en värderingsmultipel (EV/EBITA ~7x) långt under Coors egna värdering (EV/EBITA ~12x). Sett över de senaste fem åren har denna typ av mindre förvärv adderat omkring 5 procent årligen i tillväxt.

Vi gillar Coors defensiva profil som gör att bolaget kan växa även i en svag makromiljö. På längre sikt finns också potential till stärkt lönsamhet i övriga Norden i takt med att verksamheten växer och densiteten i affären ökar. Vi upprepar rekommendationen Köp med riktkurs 80 SEK, motsvarande en EV/EBITA-värdering på 14x vår prognos för 2023.

Observera: Coors utdelning delas ut i två delar à 2,40 kronor; vår respektive höst. Aktien handlas exklusive den första delen den 28 april.

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 26 april 2023 kl. 13:32.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.