Carnegie har skapat en ny andelsklass med en ännu tydligare hållbarhetsprofil i den framgångsrika nordiska aktiefonden CIF Nordic Equity Fund. Investeringsstrategin karaktäriseras av stockpicking bland snabbväxande små- och medelstora bolag i Norden.

Carnegies nordiska aktieförvaltning

- Attraktivt tillgångsslag med diversifiering genom ytterligare sektorer, bolag och valutor utöver de svenska.

- Carnegies marknadsledande nordiska bolagsanalys i kombination med input från övriga analyshus.

- Över 20 år med samma ansvarige förvaltare.

- Fokus på snabbväxande små- och medelstora bolag.

- UCITS-fond med högsta betyg hos bland annat Morningstar

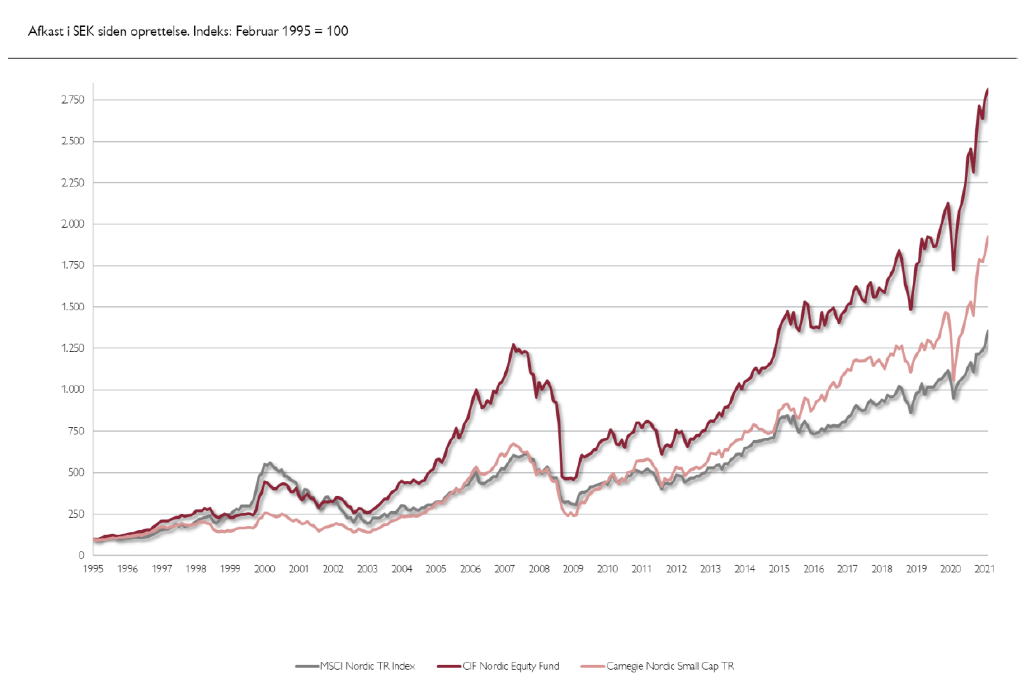

Carnegies nordiska aktiefond CIF Nordic Equity Fund har de senaste 20 åren i genomsnitt avkastat 5,6 procentenheter per år bättre än marknaden. De tre senaste åren har fonden stigit 86,9 procentmedan jämförelseindex bara är upp 50,2 procent*.

En viktig del av förvaltningen har varit att analysera risker och möjligheter kopplade till miljö och sociala frågor. Förvaltningen följer sedan tidigare FN:s Global Compact. På befintliga institutionella andelsägares begäran har fonden även undvikit investeringar inom de kontroversiella sektorerna tobak, vapen, alkohol, spel och vapen.

För att fler institutionella investerare ska ges chansen att investera i fonden startar vi nu en ny andelklass där de här sektorerna helt är exkluderade, och där dessutom företag som utvinner eller distribuerar fossila bränslen tas bort från investeringsuniversumet.

Fondens förvaltningsteam utgörs av huvudansvarig portföljförvaltare Thomas Thingholm, ESG analytikern Anne-Marie Myssen, portföljförvaltare Mads Boock-Jensen och strategen Jack Lindholm Mortensen. Till sin hjälp har de också Carnegies globala investeringskommitté som utöver Thomas Thingholm utgörs av Carnegies CIO Brian Cordischi och Peter Nelson, chef för Carnegies diskretionära portföljförvaltare.

Vi har tagit ett samtal med teamet och här följer en sammanfattning av varför nordiska aktier kan vara en intressant investering och anledningar till Carnegies framgångar inom tillgångsslaget.

Vad kännetecknar de nordiska börserna och varför investera i en nordisk aktieportfölj?

Norden kännetecknas av hög grad av transparens, välfungerande marknader och god bolagsstyrning. Nordiska börsbolag har ofta lyckats väl på den internationella marknaden, och länderna har stort fokus på utbildning och avancerat tekniskt kunnande.

Den nordiska aktiemarknaden är inte den största i världen men segmentet för små och medelstora företag är relativt stort jämfört med andra marknader. Ett antal mindre men framgångsrika företag har skapats genom avknoppningar från de nordiska storbolagen, inte minst från exempelvis Ericsson, Novo Nordisk och Maersk. De nordiska börserna är dessutom väl positionerade och i framkant i den pågående gröna omställningen.

Att köpa nordiska aktier istället för enbart svenska i sin ”hemmaportfölj” sprider riskerna och ger en nästan heltäckande sektorexponering på ett relativt begränsat geografiskt område

Andra viktiga faktorer till att vi gillar nordiska portföljer är att vi kan dra nytta av bankens topprankade analys av nordiska bolag och det faktum att vi har störst täckning av nordiska bolag av alla aktörer på marknaden. Som ett nordiskt bolag drar vi också nytta av att vi finns på plats i Sverige, Finland, Danmark och Norge.

Vilka är de viktigaste faktorerna bakom förvaltningens historiska överavkastning?

Vår investeringsfilosofi går ut på att identifiera och behålla tillväxtbolag som växer strukturellt och organiskt, företrädesvis små och medelstora bolag. Fonden har inga restriktioner avseende storlek på marknadsvärdet. Vi kallar oss själva stilagnostiker. Det innebär att vi inte tror på att mekaniskt följa en tillväxt- eller värdeinriktad investeringsstrategi. Genom konjunkturcykeln måste man kunna anpassa portföljen och ta hänsyn till den rådande ekonomiska miljön, räntenivåer och vad som premieras för närvarande.

En annan starkt bidragande faktor till den historiska överavkastningen är helt enkelt det faktum att vi är aktiva investerare. Vi utgår inte från index och har en hög aktiv andel (positionering) gentemot index. Oftast överstiger active share 65 procent vilket också ger ett högt tracking error (avvikelse i avkastningen gentemot index), mellan 5-8 procent.

Endast fonder med högt tracking error kan potentiellt överträffa marknaden över tid. Vi är inte rädda för att periodvis helt stå utanför vissa sektorer eller segment. Exempelvis har vi i nuläget ingen exponering mot energi- och papperssektorn samt stor undervikt mot finanssektorn.

Portföljen är relativt koncentrerad med 30-40 innehav. Vår övervikt mot små och medelstora bolag kräver dock viss diversifiering och vi investerar sällan mer än 2-3 procent av portföljen i enskilda småbolagsaktier. Ett undantag i nuläget är svenska elinstallationsbolaget Garo.

Vi är investerare, varken traders eller indexförvaltare, och vår stockpicking bygger på fundamental analys av enskilda bolag, deras konkurrenskraft och strategiska position inom sina respektive sektorer.

Sammanfatta kortfattat er investeringsfilosofi?

Bolagsval och inte land, sektor eller segment utgör grunden. Vi ägnar den största delen av tiden åt att identifiera företag med hög strukturell tillväxt. Vi behåller bra bolag länge i portföljen men är inte rädda för att gå ur sådant som blev fel. Vi brukar använda devisen ”Stick to the winners and cut the losses”.

*Samtliga avkastningssiffror är netto efter fulla förvaltningsavgifter. Tjugoårsperioden är från då nuvarande förvaltare Thomas Thingholm tog över fonden år 2000. Med marknaden syftar vi på det nordiska börsindexet tillika fondens jämförelseindex MSCI Nordic Countries Total return index. Treårsperioden gäller 1 sep 2018—31 aug 2021.