*** Carnegie Analys har den 6 maj 2021 uppdaterat sina prognoser efter Pandoras nya guidning och höjt riktkursen till 925 DKK (tidigare 835). ***

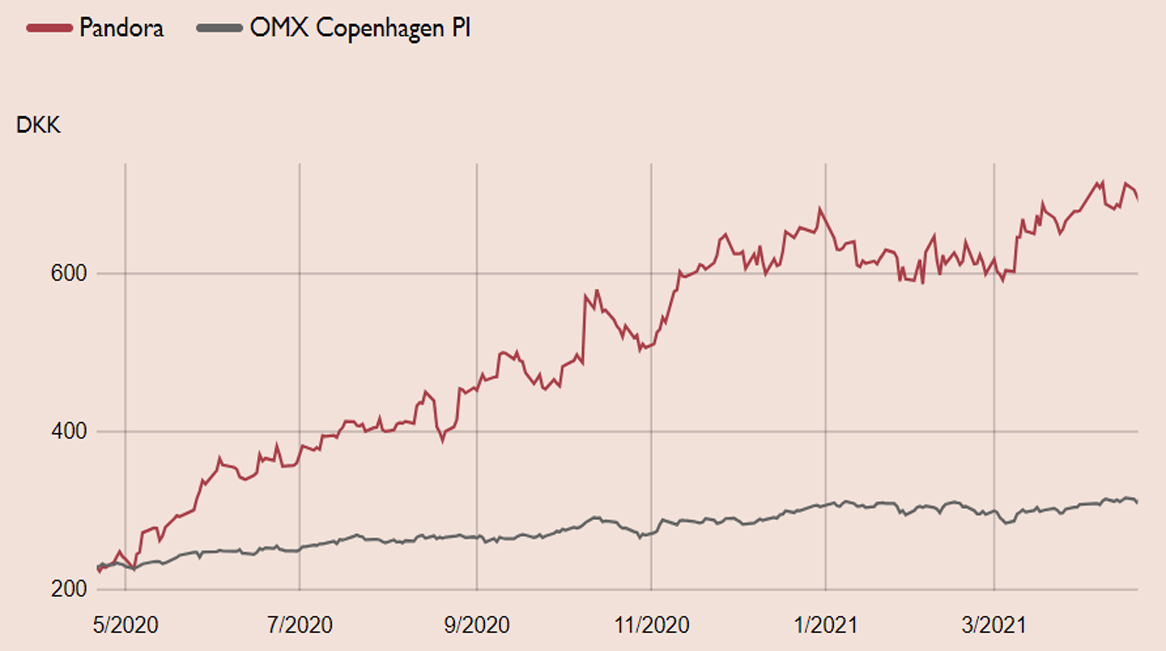

Danska smyckesbolaget Pandora har haft en glimrande comeback på börsen det senaste året. Från bottennoteringen 180 DKK i mars coronaåret 2020 har aktien rusat knappt 290 procent till 700 DKK. Bolagen är en tydlig återöppningsvinnare med fortsatt potential i takt med att smyckesbutiker runt om i världen öppnar upp igen samt från bolagets nya tillväxtinitiativ. I maj presenteras nya strategiplaner, vilket kan bli en trigger för aktien. Våra prognoser för 2021 men framförallt för 2022 ligger rejält över konsensus och vi ser ett attraktivt köpläge i aktien.

Pandora är världens största smyckestillverkare med all tillverkning i Thailand. Bolaget säljer primärt via cirka 2 700 butiker, varav drygt häften är egna butiker, i över 100 länder. E-handel har under pandemiåret vuxit snabbt och utgör en knapp tredjedel av försäljningen. Produktmässigt utgör ungefär hälften av intäkterna från försäljning av berlocker. Pandora säljer även armband (20 procent av försäljningen), örhängen, halsband och ringar i mellanprissegmentet.

Geografiskt är de största marknaderna i fallande storleksordning USA, Storbritannien, Italien, Kina, Frankrike, Australien och Tyskland. Utvecklingen var blandad under 2020 där Tyskland och Storbritannien lyckades växa men där övriga tappade, framförallt Kina.

Pandora är med vd Alexander Lacik i slutfasen av ett större förändringsarbete som har vänt bolaget till organisk tillväxt och förbättrade marginaler. Pandora är på god väg i sin comeback vilket bland annat bekräftas av bolagets prognosuppdatering i april där helårsprognosen för 2021 upprepades om en organisk tillväxt över 8 procent och en rörelsemarginal över 21 procent. Detta trots att i snitt 30 procent av bolagets fysiska butiker var temporärt stängda på grund av pandemin under första kvartalet.

Detta bäddar för en fortsatt hög tillväxt inom e-handelskanalen, som fördubblades under 2020. Samtidigt gynnas Pandora av en gradvis butiksöppning i takt med att samhällena öppnas upp igen under 2021. Carnegie Analys ligger betydligt över marknadens prognoser i år och nästa år. För 2021 bedömer vi att tillväxten landar på 18 procent samtidigt som rörelsemarginalen förbättras väsentligt efter det tuffa pandemiåret.

I det korta perspektivet väntar en strategiuppdatering den 4 maj, vilket kan bli en trigger för aktien. Vår bedömning är att Pandora bland annat vill öka penetrationen i USA och Tyskland, med Storbritannien som det goda exemplet. Likaså vända den negativa treden i den kinesiska verksamheten. En del spekulationer finns kring potentiell M&A samt en ny produktplattform och därmed ett minskat beroende av Moments, det framgångsrika armbandskonceptet som Pandora lanserade redan 2000.

Pandora har ett stabilt kassaflöde och skuldsättningen har minskat rejält det senaste året. I år förväntar vi oss att bolaget återupptar utdelningen. Pandora har en attraktiv kombination av starkt momentum, flera intressanta triggers framöver och en attraktiv värdering. Vi ser fortsatt köpläge till vår riktkurs 835 DKK. Om aktiemarknaden övertygas om att Pandora åter är i en tillväxtfas, bör en multipelexpansion ligga i korten. Vår bedömning är att investerare isåfall kan vara villiga att värdera 2022 års vinst till 15-20 gånger, vilket indikerar en kurspotential i intervallet 800-1 200 DKK.

Pandora – Glimrande comeback med fortsatt tillväxtmomentum (Köp med riktkursen 835 DKK)

- Världens största smyckestillverkare med all tillverkning i Thailand

- Tydlig återöppningsvinnare i takt med att smyckesbutiker runt om i världen öppnar upp

- Försäljning via e-handel fördubblades under 2020 och utgör nu cirka en tredjedel av försäljningen

- Stigande organisk tillväxttakt och förbättrad lönsamhet ger fortsatt momentum

- Strategiuppdatering i maj med flera potentiella triggers

- Stabilt kassaflöde och rejält reducerad skuldsättning, återupptagen utdelning 2021

- Attraktiv kombination av starkt momentum, viktiga triggers och värdering

- Vi rekommenderar Köp med riktkursen 835 DKK

- Potential för multipelexpansion, om aktiemarknaden övertygas om att Pandora åter är i en tillväxtfas

*** Carnegie Analys har den 6 maj 2021 uppdaterat sina prognoser efter Pandoras nya guidning och höjt riktkursen till 925 DKK (tidigare 835). ***

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 16 mars kl. 06:00.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.