Ferronordic är en välskött och snabbt växande återförsäljare av Volvos bygg- och anläggningsmaskiner i Ryssland, Kazakstan och sedan i januari 2020 även i Tyskland. På vissa av dessa marknader inkluderas även märkena Renault Trucks, Terex Trucks, Dresta, Rottne och Mecalac.

Lastbilsåterförsäljaren ger en intressant exponering mot de stora investeringarna som väntar i Ryssland, för att modernisera infrastrukturen som till stor del byggdes under sovjettiden. Den politiska risken är dock relativt hög och den ryska marknaden är dessutom volatil givet det stora råvaruberoendet.

Ferronordic är ändå mindre cyklisk än vad man kan tro. När Ryssland drabbades av sanktioner under 2014-2015 föll marknaden för bygg- och anläggningsmaskiner med hela 83 procent. Ferronordics omsättning föll dock mycket mindre, med 41 procent och rörelseresultatet med endast 3 procent. Bolagets exponering mot höglönsam service- och reservdelsförsäljning jämnar effektivt ut kraftiga svängningar i efterfrågan.

Sedan januari 2020 säljer och servar Ferronordic Volvo och Renault Trucks även i Tyskland, efter ett förvärv i slutet av 2019. Under coronapandemin har den tyska verksamheten visat förlust, vilket dock har kompenserats av lastbilsåterförsäljarens ökade marginaler på kärnmarknaden i Ryssland. Den tyska verksamheten är ännu i en uppbyggnadsfas och förväntas åter bli lönsam från och med andra halvåret i år.

Tyskland, som är Europas största lastbilsmarknad, utgör nu drygt 20 procent av Ferronordics totala omsättning. Över tid bör Tyskland kunna nå 4-5 procent rörelsemarginal, till följd av att Ferronordics affärsmodell tillämpas för att öka andelen av eftermarknadsförsäljningen och Volvo och Renault Trucks marknadsandelar. Sammantaget lyfter det rörelsemarginalen (EBITA) från 7,7 procent i år till cirka 8,7 procent 2022.

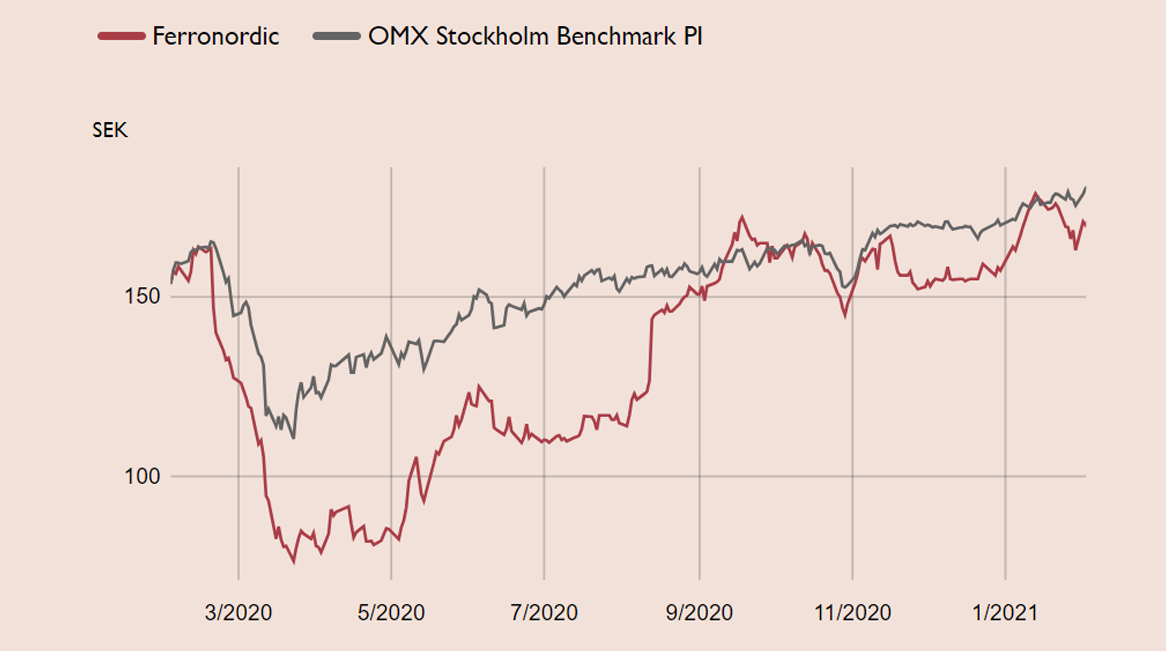

Direktavkastningen i aktien är relativt god de närmaste åren, kring 4-5 procent. Vi rekommenderar Köp med riktkursen 190 SEK, motsvarande EV/EBIT 6,7x vår prognos för 2021. Det motsvarar cirka 50 procent rabatt jämfört med internationella jämförbara bolag som värderas till motsvarande EV/EBIT 14,4x. Det är en omotiverat stor rabatt. Anledningen är den stora exponeringen mot Ryssland. I takt med att den geografiska expansionen utanför Ryssland fortsätter bör värderingsrabatten successivt minska.

Ferronordic – Snabbväxande återförsäljare med låg värdering (Köp, riktkurs 190 SEK)

- Ferronordic är en snabbt växande återförsäljare av främst Volvos anläggningsmaskiner i Ryssland

- Förvärv i Tyskland och Kazakstan adderades 2020

- En växande andel eftermarknad inom reservdelar och service ökar lönsamheten och dämpar cyklikaliteten

- Historiskt bevisad hög motståndskraft vid konjunkturnedgångar

- Tillväxtmöjligheterna är mycket goda i Ryssland, som står inför stora infrastrukturinvesteringar, dock högre risk och volatilt

- Huvudkontoret ligger i Sverige. Företagsledning och styrelse har en stor ägarandel i bolaget

- Vi rekommenderar Köp med riktkursen 190 SEK

- Riktkursen motsvarar EV/EBIT 6,7x (eller P/E-tal 10x) på vår prognos för 2021, jämfört med internationellt jämförbara bolag som värderas till motsvarande 14,4x.

- Rabatten relativt sektorn är överdrivet stor och bör minska i takt med den geografiska expansionen utanför Ryssland

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 13 november kl.09:19.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.