Småländska Bufab är ett välskött och snabbväxande industrihandelsbolag med cyklisk exponering. Sedan börsnoteringen 2014 har omsättningen vuxit med i genomsnitt 15 procent per år, varav 10 procent via förvärv och resterande 5 procent en kombination av marknadstillväxt och ökade marknadsandelar. Under samma period har vinsten per aktie ökat med i genomsnitt 18 procent per år. Det är en imponerande vinsthistorik och dessutom i nivå med jämförbara bolag, det vill säga svenska serieförvärvande handelsbolag, vilket sätter ljuset på Bufabs omotiverade värderingsrabatt på drygt 20 procent relativt sektorn.

Bufab hanterar försörjningen av skruvar, muttrar och andra mindre fästelement, så kallade C-komponenter, åt tillverkande företag. Tillverkningsindustrin klassificerar komponenterna som används vid tillverkningen i A-, B-, och C-komponenter. C-komponenter är de minst strategiskt viktiga komponenterna och står för en relativt liten del av kundens direkta komponentkostnader.

Höga volymer av en relativt enkel produkt med låg lönsamhet och ett stort antal leverantörer är dock en stor utmaning för kunden. De indirekta hanteringskostnaderna av C-komponenter är därför ofta höga i relation till de direkta kostnaderna. Bufab löser alla dessa problem åt kunden genom sitt outsourcingerbjudande, det vill säga att sköta allt från kundens inköp, design, logistik, lagerhållning till kvalitetssäkring.

Outsourcingkonceptet har genererat en tillväxt i storleksordningen 3-4 procentenheter bättre än marknaden. Den andra viktiga tillväxtkomponent är förvärv. Marknaden är fragmenterad och Bufab förvärvar mindre bolag som bidrar med tillväxtsynergier. Bufab har reducerat skuldsättningen det senaste året och är nu åter inom de finansiella målen som möjliggör ökad förvärvsaktivitet.

Bufab har en bevisad hög motståndskraft vid snabba efterfrågeförändringar. Med låga fasta kostnader och en snabbfotad företagsledning har rörelseresultatet fortsatt att växa även under 2020. Faktum är att Bufab har visat rörelsevinst varje år i över 40 år och finansierat all tillväxt med eget kassaflöde.

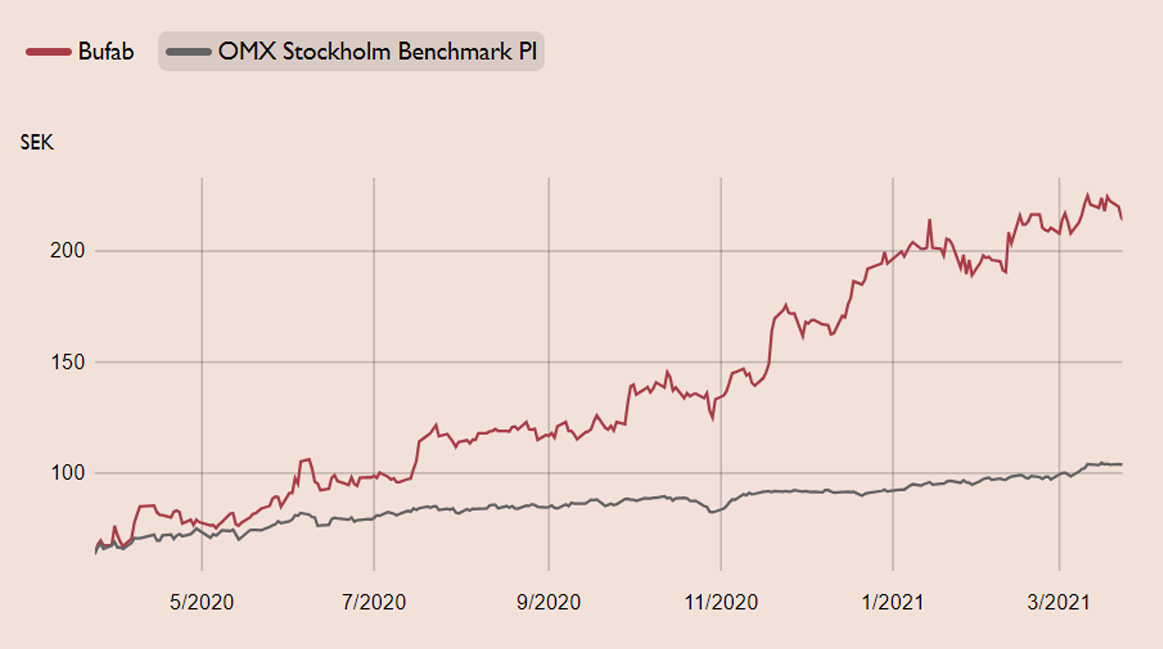

Dagens värdering är attraktiv givet den solida vinsthistoriken och tillväxtutsikterna. Vi rekommenderar Köp med riktkursen 250 SEK, motsvarande EV/EBITA 20x på vår prognos för 2021. Det innebär en rabatt kring 20 procent relativt jämförbara bolag, det vill säga svenska serieförvärvande handelsbolag och samtidigt en premie kring 10 procent relativt svenska småbolagssektorn.

Bufab – Bevisad snabbväxare med omotiverad värderingsrabatt (Köp med riktkurs 250 SEK)

- Välskött och snabbväxande handelsbolag med övertygande historik

- Hanterar tillverkande kunders försörjning av mindre fästelement (skruvar och muttrar)

- Hög motståndskraft genom låga fasta kostnader och snabba åtgärder

- Med en kombination av organisk och förvärvad tillväxt har Bufab vuxit med i genomsnitt 15 procent per år sedan börsnoteringen 2014

- Förvärv har bidragit med i genomsnitt 10 procent per år sedan 2014

- All tillväxt är finansierad med eget kassaflöde

- Bolaget har gjort rörelsevinst varje år i över 40 år

- Köp med riktkursen 250 SEK, motsvarande EV/EBITA 20x på vår prognos för 2021, motsvarande 20 procent rabatt relativt svenska serieförvärvande handelsbolag

Ovan presenterar Carnegie Private Banking en sammanfattning av en av Carnegie Securities investeringsrekommendationer. Rekommendationen distribuerades till Carnegie Securities kunder första gången den 15 februari kl.06:55.

Viktig information

Detta är ett urval av Carnegie Securities producerade investeringsrekommendationer sammanfattat av Carnegie Private Banking inom Carnegie Investment Bank AB (publ). Rekommendationen och historik kan du kostnadsfritt få tillgång till genom att maila mar_information@carnegie.se. Rekommendationen har redan distribuerats till Carnegie Securities kunder. Carnegie har tillstånd att driva bankrörelse och samtliga tillstånd att bedriva värdepappersrörelse och står under Finansinspektionens tillsyn.

Potentiella intressekonflikter

Carnegie strävar efter att, genom att tillämpa fasta rutiner, undvika intressekonflikter mellan banken och dess kunder eller mellan bankens kunder. Rutinerna är dokumenterade i Carnegies riktlinjer rörande hantering av intressekonflikter. Om rutinerna och de åtgärder som Carnegie har vidtagit för att undvika en intressekonflikt i en specifik situation inte räcker för att förhindra att kundens intressen kan komma att påverkas negativt, ska Carnegie informera kunden om arten av eller källan till intressekonflikten.

Eventuella intressekonflikter som rör presenterade investeringsrekommendationer finner du här. Om ansvariga personer inom Private Banking för att göra detta urval av investeringsrekommendationer har egna innehav i de värdepapper som rekommenderas redovisas detta nedan.